- Gerar link

- X

- Outros aplicativos

|

Comunicado nº 76/2024 São Paulo, 28 de Maio de 2024 |

Como o Brasil se tornou um laboratório de agroinvestimentos financeiros |

Estimados/as amigos e amigas,

Recomendamos a leitura desse relatório da entidade internacional GRAIN sobre quem controla o agronegócio e a quem interessa:

Boa leitura. Abraços, Secretaria Nacional do MST |

Preparando o desastre: Como o Brasil se tornou um laboratório de agroinvestimentos financeiros

por GRÃO | 3 de maio de 2024 Corporações

“Agro é pop, agro é tech, agro é tudo” é um slogan popular transmitido desde 2016 em anúncios veiculados pelas principais emissoras de TV do Brasil. Financiadas pelo agronegócio, as peças mostram, de um lado, imagens de trabalhadores rurais felizes em plantações de soja, milho, algodão e cana-de-açúcar, e, de outro, famílias satisfeitas nas cidades por poderem comer, vestir-se e abastecer seus carros graças à agroindústria, revelando uma espécie de ciclo virtuoso.

Como parte do marketing, a grande mídia repete como mantra que o setor responderia por cerca de 25% do PIB brasileiro e, portanto, seria a grande fonte da riqueza nacional.

Essa imagem triunfalista do agronegócio combina perfeitamente com a estratégia dos relativamente novos Fundos de Investimentos nas Cadeias do Agronegócio, os Fiagros, que prometem que qualquer um poderia ficar com parte da riqueza do setor, tornando-se “sócio” do agronegócio. Criados em 2021, os Fiagros oferecem cotas de participação a partir de apenas R$ 10 (US$ 2), dando ao investidor uma rentabilidade, no geral, acima dos juros exercidos no país (em média 12% ao ano) e isenta de impostos [1] .

A aparência não se restringe ao Brasil. No México, as Agritechs, que prestam assessoria de investimentos agrícolas, principalmente na produção de frutas vermelhas, agave e abacate para exportação, multiplicaram-se nos últimos anos. Através de aplicativos de celular, muitos jovens investidores nas cidades entram em poços de semear para se converterem “em donos de seu próprio lote de ouro verde” ou em “coproprietários de ativos, beneficiando-se dos rendimentos gerados”, mas se mantendo bem distantes das consequências desse lucro fácil, como a captura ilegal de terras, água e exploração de mão de obra análoga à escravidão [2] [3] .

Embora ainda sem o atual esforço de popularização dos investimentos financeiros, nos anos 2000 a Argentina lançou inovações de hectares para produção, principalmente, de soja transgênica, cotada em dólares nos mercados de capitais, para garantir a rentabilidade dos investidores dos pools de siembra , que chegava 38% ao ano em 2008 [4] .

Com o sistema, uma nova figura, de “gestor agrícola”, passa a organizar a produção argentina desde escritórios em qualquer parte do mundo, a partir de recursos captados por meio de fundos comuns de investidores. Esses tipos de fundos aumentaram em 270% entre 2004 e 2008, contribuindo para colocar um quarto da superfície agricultável do país nas mãos de sociedades anônimas [5] [6] . A partir de 2008, uma grave crise na Argentina afugentou os rentistas, diminuindo significativamente a atuação dos pools de siembra . E, embora as políticas ultraliberais do recém-eleito presidente Javier Milei prometam “Todo poder às piscinas”, e ao capital financeiro, o país assiste às manifestações contundentes de amplos setores da população - de setores do agronegócio nacional a camponeses, de indígenas a parte das forças armadas, contra a venda das riquezas nacionais e a alienação das terras [7] .

Nos Estados Unidos, uma estrutura muito parecida com os Fiagros atuais no Brasil foi proposta no final de 1970, o AG-Land Trust. Um fundo especializado na compra de terras com objetivo de inflacionar seu valor para vender-las com lucro, para distribuição de ganhos de capital isentos de impostos aos cotistas – nesse caso, apenas investidores institucionais. A iniciativa encontrou forte oposição dos agricultores e logo foi bloqueada no Congresso americano - e posteriormente por várias leis agrícolas estaduais anticorporativas -, já que foi vista como uma estratégia de Wall Street para gerar bolhas financeiras sobre o preço das terras, e resultar em uma maioria de agricultores expropriados, submetidos a pagar altos arrendamentos para uma pequena elite financeira rentista [8] .

Mas, a partir dos anos 1980, vários instrumentos passaram a facilitar a aquisição de terras por investidores institucionais nos EUA, como os fundos de investimentos em terras florestais e agrícolas, os chamados REITs (Real Estate Investments Trust). Até março de 2023, o valor das terras agrícolas controladas ou de propriedade de investidores institucionais no país era de mais de US$ 15 bilhões, um aumento de 66% em relação a 2008, quando essas terras passam a funcionar mais como um ativo financeiro destinado à rentabilidade dos investidores, rendendo, em 2022, 9,64% [9] . Já o valor total do mercado das propriedades de terras florestais até março de 2023 foi de mais US$ 24 bilhões, com rentabilidade de 12,9% [10] . Enquanto isso, o número de fazendas familiares em 2023 nos EUA é quase quatro vezes menor que em 1935, de 6,8 milhões de fazendas para 1,8 milhões [11] .

O Brasil pode estar seguindo o mesmo caminho. Três anos depois de lançados os primeiros Fiagros no país, especialistas apontam que o resultado dessa operação pode ser catastrófico [12] . E que, sob o slogan “agro é pop, agro é tech, agro é tudo”, agentes financeiros e do agronegócio tentam vender gato por lebre para encobrir o estado de falência econômica, ecológica e social do setor, além do alto risco desses investimentos.

Ao lançar um mecanismo de empréstimo privado para atrair amplos setores da população, o tal setor pujante, na realidade, mostra que só se sustenta por meio da emissão de dívida sobre dívida, de subsídios estatais e do constante achatamento dos custos de produção, o que significa exploração de trabalho, expropriação de terras, água e outros recursos naturais [13] .

Com a ideia de que todos podem ser “sócios do Agro”, esses fundos tentam abocanhar a poupança popular para socializar os riscos e as dívidas do setor e financiar a expansão da agroindústria e tudo que a acompanha historicamente. Capturar as economias da população para financiar mais cercamentos de terras, exploração do trabalho e expropriação de recursos naturais, pode ser uma das consequências mais perversas desta nova estratégia financeira do agronegócio.

Sócios de dívidas

Atualmente, o Brasil possui três tipos de Fiagros: 1) o Fiagro Participação (Fiagro-FIP), que investe principalmente em ações de empresas do agronegócio; 2) o Fiagro-FIDC, constituído por direitos creditórios, ou seja, pelos instrumentos de instrumentos do setor (“títulos do agronegócio”); e 3) o Fiagro Imobiliário (Fiagro-FII), que investe em imóveis rurais, dívida de direitos de crédito imóveis até os direitos creditórios do agronegócio.

Enquanto o Fiagro de participações e o Fiagro de terras são fechados para investidores milionários, o Fiagro de dívidas é aberto a todos. O Fiagro Imobiliário, por ter um leque maior de tipos de ativos, são os mais procurados, contando com 60 fundos, 69 mil contas, e representando quase metade do patrimônio total dos Fiagros (R$ 17,1 bilhões). Até setembro de 2023, 66% de seus investimentos eram em títulos de dívida e 20% em bens imóveis, segundo Boletim CVM agronegócio de setembro de 2023.

Desde a alteração da lei dos títulos do agronegócio em 2020 e a criação dos Fiagros em 2021, o volume do mercado de dívida e instrumentos de captação do agronegócio no mercado financeiro mais que duplicou, segundo Boletim de Finanças Privadas do Agronegócio do Ministério da Agricultura.

Os títulos de dívida do agronegócio dominam as carteiras dos Fiagros. O principal deles, o Certificado de Recebível do Agronegócio (CRA), emitido apenas por securitizadoras, representa 55% do total do patrimônio dos Fundos, segundo a CVM. Com rentabilidade atrelada aos altos juros exercidos no país, resgate do valor investido em curto prazo e pagamentos de dividendos monetários sem impostos, vem sendo a opção mais procurada. Mas também a que envolve maior risco, já que depende dos pagamentos dos produtores que, com os preços da soja e do milho em baixa e os custos dos insumos em alta, iniciam os pagamentos posteriores e anunciam calotes contra os Fundos, ou melhor, contra os novos 'sócios” (de dívidas) do Agro. [14]

Em maio de 2023, por exemplo, uma das Usinas de açúcar emissoras de CRA que compõe parte do portfólio dos Fiagros XPAG1 e XPCA11 administrados pela XP investimentos, a Usina Ester SA, requereu recuperação judicial por um parcelamento de mais R$ 650 milhões (US $ 130 milhões), comprometendo o pagamento mensal dos CRAs, que compõem os patrimônios dos fundos [15] . Mesmo os Fundos ajudando no pedido de apreensão de parte da produção armazenada pela Usina e com acordo judicial para o pagamento, a rentabilidade das cotas foi afetada. O XPCA11, com mais de 100 mil investidores, que pagou rentabilidade de 176% do índice vinculado aos juros em fevereiro de 2023, em junho de 2023 entregou 127% [16] .

Democratização das finanças ou captura das poupanças populares?

Até março de 2024, 98 Fiagros estavam registrados na Comissão de Valores Mobiliários (CVM) do Brasil, acumulando um patrimônio líquido de R$ 34 bilhões (US$ 6,8 bilhões), distribuídos por 690 mil contas, segundo dados da Associação Brasileira das Entidades dos Mercados Financeiros e de Capitais (Anbima) [17] . Desse total, apenas 43 fundos, que somam um patrimônio de R$ 20,5 bilhões (US$ 4,1 bilhões), estão listados na Bolsa de Valores B3, reunindo 490 mil investidores. Desses investidores na bolsa, 94% são pessoas físicas, participando com 83% do volume dos investimentos [18] .

Isto significa que mais da metade destes Fundos, com 60% de seu patrimônio total, não estão listados em bolsa, e estão concentrados nas mãos de apenas 29% de investidores, sobre os quais nada se sabe, já que não têm obrigações de divulgar relatórios meses. O único tipo de Fiagro que não está listado na Bolsa é o que investe na compra de ações para participação em empresas do agronegócio (Fiagro-FIP), que, embora represente quase 40% do patrimônio total dos Fiagros (R$ 13,5 bilhões , ou US$ 2,7 bilhões) contam com apenas 73 investidores. Como esse tipo de Fundo pode investir até 20% de seu capital em ativos no exterior, este Fiagro, longe dos holofotes, pode constituir um mecanismo relevante de remessas de lucros e dividendos, sem pagamento de impostos, para fora do país.

Se de um lado esses Fundos fechados beneficiam especialmente famílias super ricas, que podem formar um fundo apenas para escapar do pagamento de impostos, por outro, a oferta pública de cotas com alta rentabilidade para todos os tipos de investidores, livre de impostos, também torna os Fiagros uma opção de investimento atrativa e acessível à população [19] .

Mas a alta rentabilidade está sempre associada a um alto risco. Os Fiagros são considerados um investimento arriscado, já que têm seu patrimônio lastreado em ativos suscetíveis a fatores externos, como o clima, indiretamente, quebras de safra, crédito e seguro, direitos de propriedade das terras, problemas com infraestrutura logística e transportes. Por isso, a “democratização” dos investimentos visa atrair as economias de pessoas físicas de todas as classes para fazer os Fundos ganharem musculatura e criarem um patrimônio suficiente para dissipar desconfianças de investidores mais graúdos, como fundos de pensão e de investimentos.

Os Fiagros vêm pagando dividendos expressivos, uma média de 1,13% ao mês, segundo relatório de novembro de 2023 [20] [21] . Tal rentabilidade se deve porque a maior parte do patrimônio desses fundos é composta por títulos de dívida que remuneram os juros exercidos no país, hoje em 11,25% anuais [22] . Até agora, portanto, os Fiagros surfaram na onda dos maiores juros reais do mundo, enquanto as produtoras rurais rolam suas dívidas para um custo estratosférico, ampliando o ciclo vicioso de individualização do setor.

Embora o mercado de capitais e os investimentos financeiros sejam concentrados em uma fatia mais rica da população, o número de investidores no Brasil vem aumentando. Seriam hoje 60 milhões de pessoas, com aumento de investidores em todas as classes sociais, com destaque para a classe C – domicílios que ganham entre R$ 2,9 mil e R$ 7,1 mil - (aumento de 29% para 36% ) [23] . A chamada financeirização da economia após transferência gradual das economias populares da caderneta de poupança (que lidera as aplicações hoje no país) e da previdência pública (fonte de renda de 90% da população aposentada) para mecanismos financeiros como os fundos de investimentos.

O marketing pesado do “Agro é tudo” vem funcionando como um dos principais mecanismos de popularização do mercado de capitais, e que conta com influenciadores nas redes sociais e YouTube que ensinam a identificar o tipo de aplicação e investir de forma simples e rápida através de poucos cliques em aplicativos de celular [24] . Entre aplicar suas economias na previdência pública, na poupança ou mesmo em negócios próprios, muitos trabalhadores vêm caindo na tentativa de buscar retornos rápidos por meio desses mecanismos financeiros.

O maior aumento do número de investidores ocorreu entre a população que vive no Cerrado brasileiro, de 33% para 43% do total da população, justamente onde estão situadas como principais “cidades do agronegócio” [25] . Os que hoje estão aplicando suas economias em títulos de dívida do agronegócio e em cotas dos Fiagros, podem ser filhos e netos de 30% da população rural que, entre 1980 e 2010, teve de migrar para as cidades ou outras áreas, em grande medida devido a deslocamentos provocados gerados pela tomada massiva de terras da região para expansão dos monocultivos de soja [26] .

“Fiagros de terras”: financiar para concentrar

Embora os imóveis rurais representem apenas 17% dos ativos investidos pelos Fiagros, o volume de investimentos em terras quase dobrou de junho para setembro de 2023, passando de R$ 1,8 bilhão para R$ 3 bilhões [27] . Os chamados “Fiagros de terras” que têm 100% dos investimentos em terras agrícolas são, no geral, fechados a investidores profissionais (com investimentos acima de R$ 10 milhões/US$2 milhões) e investimentos (acima de e R$ 1 milhão/ US$ 200 mil), com o objetivo de valorização da terra a médio e longo prazo – de 8 a 10 anos-, e pagamento de dividendos anuais.

Além da isenção fiscal sobre os rendimentos, a lei também prevê o não pagamento de impostos no momento da venda de um imóvel rural para esses fundos. O pagamento é feito apenas sobre o lucro com a revenda de cada cota no mercado de capitais, e não sobre toda a propriedade no ato da venda. Grandes proprietários podem constituir esses Fundos como estratégia de transferência de herança sem pagar os impostos ou mesmo para negócios simulados com as terras para fraudar dívidas.

Mas mais grave: essa renúncia fiscal na negociação de terras através dos Fiagros tem o potencial de concentrar a propriedade nas mãos desses fundos, alterando a própria lógica de composição do preço da terra. Além da avaliação sobre fatores concretos como a qualidade do solo, o relevo, a presença de água e de infraestrutura, o preço também passa a ser influenciado pelos interesses desta nova classe de rentistas da terra e a dinâmica de compra e venda das cotas.

Para buscar maior rentabilidade, os fundos passam a arrendar terras a produtores e empresas especializadas em buscar uma produção com maior valor de mercado e retornos rápidos, geralmente commodities negociadas em dólar em mercados futuros (e não alimentícios), e agora não só agropecuárias, mas também “agroambientais”. Os arrendamentos visam a valorização dos terrenos até o momento da venda, com direitos de preferência de compra para o arrendatário, e a distribuição dos lucros aos investidores. Os Fiagros, portanto, podem ser usados como mecanismos para se criar bolhas especulativas sobre os preços, como através da compra e venda de terrenos entre si. (Ver Box 2 Fiagro Verde: especialização financeira na inflação das terras)

Fiagro Verde lucra com recuperação questionável de pastagens

Em 2023, foi criado o primeiro Fiagro Verde, o fundo AGBI III Carbon Fiagro FIP, administrado pela gestora AGBI real assets, com status de “fundo verde” ou “fundo art.9” do Acordo de Paris (certificação acima de fundos ESG) , seguindo os critérios da Climate Bonds Iniciative (CBI) e do Sustainable Finance Disclosure Regulation (SFDR), usados como padrão na União Europeia [28] .

O objetivo do fundo é a recuperação de pastagens, com aplicação de técnicas e tecnologias questionáveis para fixação de carbono no solo (carbon farm), a fim de gerar a emissão e transferência de créditos de carbono, certificados pela Verra – uma das mais conhecidas no mundo, mas também por seu envolvimento com projetos de carbono altamente controversos [29] [30] .

A estratégia de regeneração de áreas de pastos degradadas parte de uma conta muito mais econômica que ambiental, já que acaba por intensificar a manipulação de solos e o desmatamento, enquanto inflaciona o preço das terras. Por um lado, a expansão de monocultivos agrícolas ou de árvores plantadas sobre áreas de pastos já “limpas” é bem mais econômica do que desmatar e destruir florestas [31] . Por outro lado, pressionou a pecuária para que avançasse sobre as florestas e paisagens nativas. Além de quadruplicar o valor das terras ao converter pastos de baixo rendimento em terras agrícolas (ver gráficos preços das terras aumentam no Brasil), essa especialização na “modernização verde” das terras agrícolas feitas pelos Fundos pretende inflacionar ainda mais o preço das terras com seu histórico de “descarbonização”.

Outros dois Fundos da gestora que realizaram recuperação de pastagens venderam duas fazendas com valorização de 451% em oito anos e de 517% em sete anos [32] . Mesmo com a cotação da arroba do boi para baixo e os negócios com terras estagnadas frente aos anos anteriores, as terras de pastagens se valorizaram quatro vezes mais que as terras agrícolas no Brasil em 2023 [33] .

É de se esperar um aumento do número de compras de terras degradadas pelos Fiagros verdes sobre os 30 milhões de hectares que o Brasil se comprometeu a “recuperar” entre 2020-2030, através do Plano Agricultura de Baixo Carbono+.

Dentre as cotas mais rentáveis dos Fiagros estão justamente as de terras agrícolas. A remuneração dessas cotas depende do valor dos arrendamentos, no geral, vinculada ao valor do saco de soja por hectare, que também varia conforme a disponibilidade de água para supervisão [34] . O que demonstra tanto a alta vinculação entre o preço das terras e das commodities agrícolas nas regiões produtoras, como também a precificação indireta da água pelos agentes financeiros, o que também impacta, por sua vez, no valor das locações, da terra e agora também das cotas dos fundos.

Dentre esses “Fiagros de terras” estão os três administrados pela XP investimentos, que juntos somam 35 mil hectares, na região do Matopiba, arrendados para a SLC Agrícola para produção principalmente de soja, mas também milho, algodão e braquiária [35] . A empresa é a maior produtora de soja do país, e não por acaso, também responsável pelo desmatamento de pelo menos 30 mil hectares de vegetação nativa no Cerrado [36] [37] . Duas dessas fazendas estão situadas em Correntina na Bahia, palco dos conflitos mais intensos por água da história do país, cada vez mais capturados por corporações e projetos de segurança [38] .

Se a rentabilidade das cotas é rapidamente impactada com a expectativa de pagamento dos pagamentos das dívidas, o mesmo não ocorre com a violência extraeconômica. Mesmo em tempos de “finanças verdes”, na prática, o mercado de capitais e os investidores perseguem maior rentabilidade, e isso geralmente vem acompanhado por negócios com terras grelhadas, desmatadas, com extração ilegal de água ou com presença de trabalho escravo. (Ver Tabela: “Fiagros de terras”: captura de terras agrícolas, água e desmatamento)

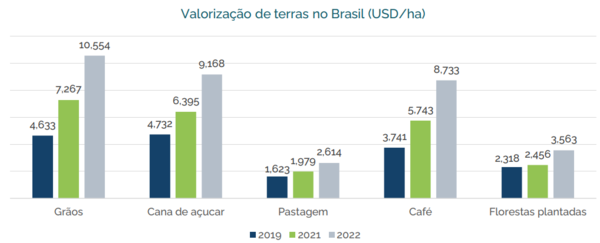

Os agentes do mercado de terras avaliam que o período atual traz grandes oportunidades para compras de terras baratas. Após uma intensa valorização nos últimos três anos, com preços médios das terras para a produção de grãos subindo 128%, em 2023 essa curva estagnou [39] . A perda de rentabilidade dos produtores com a queda das commodities e o aumento dos custos de produção pode incluir um bom estoque de terras com descontos no mercado. Contexto que pode levar um próximo período de concentração da propriedade das terras nas mãos dos Fiagros e de seus investidores milionários, retirando-as das mãos de produtores individualizados ou sem capital para manter suas terras.

Fonte: Colussi J., G. Schnitkey, N. Paulson e J. Baltz. “Os preços das terras agrícolas no Brasil mais que dobraram nos últimos três anos.” farmdoc diariamente (13): 79, Departamento de Economia Agrícola e do Consumidor, Universidade de Illinois em Urbana-Champaign, 28 de abril de 2023.

O próprio governo brasileiro estuda a criação de “Fiagros de terra de dívida”, em que de um lado os credores - revendas, fornecedores, bancos, tradings - se tornam sócios do Fundo, e de outro o produtor, que transfere a fazenda tornando- se arrendatário do Fiagro. O pagamento das dívidas seria feito com a produção até o final do prazo, o produtor teria direito de recomprar as cotas e recuperar o imóvel. É pouco provável que o período de concentração de terras seja confirmado, facilitando a criação de bolhas especulativas sobre seu preço [40] .

Por trás do véu da “democratização” das finanças e da propriedade, esta financeirização das terras tende a gerar justamente o seu contrário: mais concentração de capital e de terras como propriedade das elites financeiras.

Grilagem eb lindagem para investidores, inclusive estrangeiros

Para conferir aos investidores, os instrumentos de segurança do agronegócio e os Fiagros contam com garantias privilegiadas para o seu pagamento. Com a criação do chamado “patrimônio de afetação”, a Lei do Agro permite separar todas ou partes de imóveis rurais proporcionais à dívida, como garantia para pagar especificamente as obrigações das empresas do agronegócio. Caso não haja pagamento, as terras afetadas pela dívida devem ser exclusivas para o nome do credor diretamente no cartório de registro de imóveis, não sendo necessário acionar a justiça. E se o credor para um investidor estrangeiro, a Lei dos Títulos do Agro passa a autorizar a transferência de terras para estrangeiros em caso de execução de dívida, independentemente dos limites de acesso à terra por estrangeiros. Uma burla à Lei que limita o controle das terras por estrangeiros no país [41] .

Essas terras afetadas para o pagamento específico do mercado de dívidas do agronegócio não podem ser objeto de compra e venda, doação, recuperação judicial ou falência, e tampouco servir para pagar outras dívidas, a não ser como dívidas fiscais, previdenciárias e trabalhistas do produtor ou empresa desenvolvedora. Portanto, embora haja esse mecanismo de blindagem das terras em favor do pagamento aos investidores, o Estado e os trabalhadores mantêm a preferência na fila dos credores, podendo deixar os novos rentistas verem os navios.

Cabe ainda ressaltar que essas terras afetadas como garantia de dívidas podem ser, na realidade, terras públicas e coletivas grelhadas [42] . Como denunciado por diversas organizações, o Brasil vem permitindo uma legalização massiva da grilagem histórica de terras públicas, principalmente após o golpe institucional de 2016, com a chamada Lei da grilagem, e que vem sendo replicada nos estados, inclusive no Matopiba. [43] Isso significa que a inadimplência de muitos produtores pode não levar à expropriação do patrimônio privado de produtores, mas de terras públicas - de toda a população - e das comunidades locais griladas, e que podem parar nas mãos desses fundos.

Maquiagem verde das dívidas e serviços ambientais como “produto rural”

A nova tendência entre os Fiagros é ampliar o portfólio para atividades de baixo impacto ambiental, com a compra de ativos ou dívidas de empresas de bioenergia ou que utilizam práticas agrícolas “regenerativas”, como a recuperação de pastagens ou o plantio industrial de árvores [44] .

A nova tendência entre os Fiagros é ampliar o portfólio para atividades de baixo impacto ambiental, com a compra de ativos ou dívidas de empresas de bioenergia ou que utilizam práticas agrícolas “regenerativas”, como a recuperação de pastagens ou o plantio industrial de árvores [44] .Esse interesse nos chamados “títulos verdes” (títulos verdes) acompanha o movimento global de “limpeza” da imagem das corporações e agentes financeiros, como também aproveita a tendência de crescente valorização desses ativos “baseados na natureza”. Está em franca disputa legal nos países a definição da titularidade, ou seja, quem são os donos dos créditos de carbono florestais e do solo e de outros serviços ambientais, como de conservação das águas.

A lei dos títulos do agronegócio, alterada em 2022, passou a considerar a prestação de serviços ambientais nas fazendas como um novo tipo de “produto rural”, autorizando a emissão de título de dívida sobre bens até então comuns- que não poderiam ser protegidos, negociados ou executados por dívidas, como qualquer outra mercadoria [45] . Passam a ser considerados “produto rural”: os “serviços” de conservação e recuperação de florestas nativas, redução do desmatamento, conservação das águas e solos, e redução de emissões ou manutenção e aumento dos estoques de carbono florestal, entre outros benefícios ecossistêmicos, quando certificados por terceira parte [46] .

Isto significa a exclusão da maioria das gerações atuais e futuras do acesso à integridade ambiental necessária à qualidade de vida, e à introdução de serviços ambientais como garantia de dívidas dos produtores rurais. Precedente que pode influenciar as legislações em outros países para inserir o agronegócio como setor fornecedor de créditos de carbono e de outros serviços ambientais.

Além disso, o compromisso social e ambiental do agronegócio é um desastre, e os Fundos – e quem investe neles – são mecanismos importantes para maquiar o verde este histórico. E pior, passa a vincular, de modo perverso, a expectativa de renda desses novos inventores desavisados à expansão da fronteira agrícola e tudo que a acompanha [47] .

O maior Fiagro em patrimônio (R$ 1,6 bilhão de reais, ou US$ 337 milhões), o Fundo Kinea Agro, com 37 mil cotistas, tem 37% de seu patrimônio em CRAs de usinas de açúcar e etanol. Um desses CRAs foi emitido pela Usina Itamarati, no Estado do Mato Grosso, que mesmo com o nome incluído na lista suja de trabalho analógico ao de escravo em 2008, além de diversas infrações ambientais, alavancou R$ 150 milhões na emissão de “CRAs verdes ” [48] . O Fundo também investiu na compra de três CRAs da Usina Rio Amambai Agroenergia, no Mato Grosso do Sul, da gestora americana Amerra, que teve 2.000 hectares embargados pelo órgão ambiental em 2022 e é investigado por despejos de resíduos de cana em uma lagoa. O que não impediu a emissão e captação de R$ 60 milhões (US$ 12,6 milhões) em CRAs “verdes” [49] .

Já o Fiagro XPAC11, administrado pela XP investimentos, com 62 mil cotistas, tem em seu portfólio uma debênture “verde” emitida pela Aço Verde Brasil (AVB), do grupo Ferroeste, que teria 100% de carvão vegetal oriundos de florestas plantadas. A perda de diversidade, esgotamento hídrico, grilagem de terras e expulsões de comunidades locais em todo o mundo, geradas pela expansão dos monocultivos industriais de florestas, não retira a qualidade de “verde” do investimento. Além disso, o XPAC11 tem investimentos nas maiores produtoras de carnes do mundo, como Minerva, Mafrig e BRF, grandes responsáveis pelo avanço do desmatamento, grilagem de terras públicas e também maior setor responsável pela manutenção de trabalhadores em situação análoga a escravos no Brasil [50] .

Furando a bolha financeira: revalorização dos comuns para barrar futura geração de expropriados

Não é difícil concluir que o “Agro é dívida!”, dívida histórica econômica, social e ecológica, no Brasil.

Mesmo se considerarmos como verdadeira a conta dos inflacionados 25% do PIB produzido pelo Agronegócio, o povo não vem PIB! O saldo das exportações – e das exportações de soja – é irrelevante para analisar o desenvolvimento social, ou seja, a redução da pobreza, das desigualdades, da fome, do dano ecológico. Mesmo que o PIB fosse algum indicador útil, nessa conta do PIB do agronegócio entram, por exemplo, os ganhos de corporações transnacionais de sementes, agrotóxicos, fertilizantes, maquinários, além dos serviços financeiros que, em grande medida, são remetidos aos países sede, e, portanto, não fique no país [51] .

Além disso, esse número não é deduzido da enorme dívida do setor, da ordem de trilhões de reais, tampouco o que se deixa de arrecadar com isenções fiscais [52] [53] . Só a soja, por exemplo, que representa metade do valor da produção do agronegócio no país, custou quase R$ 60 bilhões (US$ 12 bilhões) ao ano em renúncia fiscal, o dobro do custo da desoneração da cesta básica. [54] Se ainda inclui a oscilação dos custos dos danos irreversíveis ao meio ambiente com a contaminação dos territórios e dos corpos doentes, a poluição e a erosão genética e os solos causados pela cadeia industrial do agronegócio, a dívida é impagável.

Mas é importante nos atentar para que não se trate de Fiagros ou apenas da financeirização do agronegócio, das terras e dos sistemas alimentares. Essa aliança entre capital financeiro, bens imobiliários – urbanos e rurais – e garantias, faz com que uma cada vez mais restrita e violenta classe de rentistas transforme direitos em propriedade privada e mercadorias, assumindo um peso determinante para a composição do preço da moradia, das terras, dos alimentos, dos transportes, da previdência, da energia, da água e do esgoto.

Barrar a privatização de bens até então comuns e sua posterior valorização financeira, recuperando o significado de que sejam os chamados bens públicos e os âmbitos comuns das economias comunitárias, nas cidades e no campo, que devem ser voltados para a produção de uma vida digna para como pessoas, podem dar boas pistas para evitar uma futura geração de expropriados: sem tetos, sem terras, sem acesso. Maiorias com direito a apenas uma renda, e isso se financia quem os expropriou.

Tabela “Fiagro de terras”: captura de terra agrícola, água e desmatamento

Fundo/Administradora | Descrição |

Banco Daycoval SA (taxa de administração de 1,15% sobre o patrimônio líquido e de 10% de participação nos lucros) | 2.590 cotistas pessoas físicas, 2 pessoas jurídicas não financeiras, 2 fundos de investimentos. Patrimônio líquido: R$ 24,8 milhões (US$ 5 milhões), 55% em bens imóveis 40% em CRAs. *O Fundo não fornece informações sobre os R$ 13 milhões (US$ 2,6 milhões) aplicados em bens imobiliários. |

Fiagro FZDB11 XP Investimentos SA (taxa de administração e gestão de 0,80% sobre o patrimônio líquido inicial corrigido pela inflação e 15% de participação nos lucros) | 75 investidores com aplicações acima de R$ 1 milhão (US$ 200 mil). Até janeiro de 2024 o fundo era fechado apenas para investidores com aplicações acima de R$ 10 milhões (US$ 2 milhões) Patrimônio líquido: R$ 357,7 milhões (US$ 72 milhões) em 13,5 mil ha da Fazenda Tabuleiro I, Correntina/Bahia. Arrendamento de 9,3 milhões há para soja, milho e pouco de algodão até safra 2035/2036 para SLC Agrícola. Valores em saca de soja por hectare (sc/há), em média, R$ 120 (U$$ 24) por saca. Para área não irrigada: R$ 13 sc/ha.; Área irrigada R$ 22,75 sc/ha e Área de expansão da inovação R$ 14 sc/ha. |

Fiagro FLEM1 XP investimentos S.A. (taxa de administração e gestão de 0,80% sobre o patrimônio líquido inicial corrigido pela inflação e 15% de participação nos lucros) | 14 investidores profissionais com patrimônio acima de R$ 10 milhões (US$ 2 milhões) Patrimônio líquido de R$ 283,5 milhões (US$ 57 milhões) em 12,4 mil há da Fazenda Tabuleiro II, também em Correntina na Bahia, dividido em 13 matrículas. Arrendamento de 9,3 mil ha com 4 mil ha de soja, 4 mil ha de algodão e 1,3 mil braquiária semente até a safra de 2035/2036 para a SLC Agrícola. Valores em sacas de soja negociadas em média a R$ 120 por saca. Área não irrigada por R$ 13 sc/ha. Cotas permanecem com os valores de lançamento de R$ 96,00 (US$ 19), sem valorização. |

Fiagro FZDA11 XP investimentos S.A. (taxa de administração e gestão de 0,80% sobre o patrimônio líquido inicial corrigido pela inflação e 15% de participação nos lucros) | 477 cotistas construídos com aplicações acima de R$ 1 milhão (US$ 200 mil). Até janeiro de 2024 fechado apenas para investidores com aplicações acima de R$ 10 milhões (US$ 2 milhões). Patrimônio líquido de R$ 345,4 milhões (US$ 69,4) com 9 mil ha de 6 Fazendas Xingu em Balsas/Maranhão Arrendamento de 5,5 mil ha para soja e pouco de milho para SLC Agrícola. Valores em sacas negociadas a R$ 159 (US$ 32) por saca. 5 sc/ha até 2023/2024 e 13 sc/ha até 2035/2036. |

Fonte: Relatórios financeiros dos fundos e Boletins mensais dos Fiagros da B3.

IIustração : Matheus Ribs

Designer de infografia: Kartine Ribeiro Gomes

___________________________________

[1] Conversão 1 U$ = R$ 4,97, utilizando conversor de moeda Oanda em 11 de março de 2024.

[2] Humpec, “Formas de investimento em projetos de agricultura no México”. https://blog.humpec.com/formas-invertir-proyectos-agricultura e https://landing.humpec.com/invierte-en-oro-verde-mexicano#form

[4] Gastón Caligaris, “Acumulação de capital e sujetos sociais na produção agrária pampeana (1996-2013)”, capítulo El caso de los “grandes pooles de siembra”, Buenos Aires: UbaSociales, 2017. https://www. teseopress.com/produccionagraria/

[5] A lei 24.083/1992 e a Lei 24.441/94 regulamentam os fundos comuns de investimento e os fideicomissos, viabilizando as pools de semeadura como nicho privilegiado do capital financeiro. Frederico e C. Gras. “Globalização financeira e grilagem de terras: constituição e translatinização das megraempresas argentinas”. In: Bernardes et al. (coordenação), 2017, pág. 11-32.

[6] Censo Nacional Agrário, 2018. Disponível em: https://cna2018.indec.gob.ar/informe-de-resultados.html

[7] Pedro Pereti, “Todo el poder a los pools”, 12 de dezembro de 2023. https://www.pagina12.com.ar/694385-todo-el-poder-a-los-pools

[8] Madeleine Fairbairn, “Fields of Gold: funding the global land rush”, Ithaca [Nova Iorque]: Cornell University Press, 2020, p. 30-32.

[9] Índice de Terras Agrícolas NCREIF. https://user.ncreif.org/data-products/farmland/ . O retorno acumulado das terras agrícolas entre 1983 e 2010 foi acima de 15% em alguns mercados, ver em: Andrew Gunnoe, “ The Political Economy of Institutional Landownership: Neorentier Society and the Financialization of Land”, Rural Sociology, 79 (4); 2014. P. 478–504, 2014: p. 492 e 493.

[10] Índice de Propriedade NCREF Timberland. https://user.ncreif.org/data-products/timberland/ .Estas terras chegaram a taxas de retorno cumulativas de 26,75% ao ano. Ver em Andrew Gunnoe. Ibidem.

[11] USDA, Serviço de Pesquisa Econômica, fevereiro de 2024. https://www.ers.usda.gov/data-products/chart-gallery/gallery/chart-detail/?chartId=58268

[12] Lei 14.130/2021 altera a Lei 8.668 dos Fundos de investimentos para criar os Fiagros. Ver: Larissa Vitória, “Primeiro Fiagro do Brasil e outros credores de CRA decretam vencimento do título após calote parcial e podem executar garantias”, Seu dinheiro, 7 de março de 2024. https://www.seudinheiro.com/2024/bolsa -dolar/primeiro-fiagro-do-brasil-e-outros-credores-de-cra-decretam-vencimento-do-titulo-apos-calote-parcial-lvit/

[13] Governos militares nos anos 80 e depois na crise cambial dos anos 90, realizaram a securitização das dívidas do agronegócio e de agentes financeiros por meio da substituição dos títulos privados impagáveis por títulos da dívida pública do Tesouro, o que colocou o Estado brasileiro como garantir as dívidas do agronegócio. Guilherme Delgado, “Do Capital Financeiro na Agricultura à Economia do Agronegócio”, Porto Alegre, UFRGS editora, 2012, p.86-87.

[14] Clarice Couto e outros. “Falências no agronegócio ameaçam mercado de fiagros que já soma R$ 34 bi” https://www.bloomberglinea.com.br/agro/falencias-no-agronegocio-ameacam-mercado-de-fiagros-que-ja-soma- r-34-bi/?utm_source=piano&utm_medium=email&utm_campaign=28909&source=piano-newsletter-br&pnespid=5r9sDX5AN7wFgqjdrSmrFZCBvwuxW5AmLLHlzOV2rR5mPBkQLWKs785Qg4Z7sTVBPgrgW_i4dA

[15] O Certificado de Recebíveis do Agronegócio (CRA) é um título de crédito que representa promessa de pagamento em dinheiro ou ainda em produção ou imóvel rural, emitido exclusivamente por companhias securitizadoras. O estoque de CRAs teve um aumento de 92% entre janeiro de 2022 e janeiro de 2024, segundo o Boletim do Ministérios da Agricultura.

[16] Luiz Henrique, “Usina Ester faz acordo com detentores de CRAs”, The AgriBiz, 06 Junho de 2023 https://www.theagribiz.com/agribuzz/usina-ester-faz-acordo-com-detentores-de- cras/ e Relatório XPCA11 Janeiro 2024. https://fnet.bmfbovespa.com.br/fnet/publico/visualizarDocumento?id=609370&flnk

[17] Conta é diferente de CPF. O mesmo investidor pode ter mais de uma conta, resultando em concentração dos investimentos.

[18] Boletim Fiagro B3 de janeiro de 2024. https://www.b3.com.br/data/files/55/51/39/F1/DC98D8103152D4C8AC094EA8/Boletim%20Fiagro%20-%2001M24.pdf

[19] Investidores pessoas físicas não pagam imposto sobre a rentabilidade das cotas desde que os Fiagros recebam mais de 100 cotistas e detenham até 10% das cotas emitidas ou dos rendimentos distribuídos pelo fundo. A partir de 2024, para isenção de impostos, o cotista não poderá acumular junto com outros parentes mais de 30% das cotas do fundo ou de 30% dos rendimentos auferidos.

[20] Os dividendos são parte dos lucros distribuídos para os cotistas do fundo ou sócios de uma empresa, que podem ser pagos anualmente ou mesmo mensalmente, dependendo da regulamentação. Já o rendimento de dividendos seria a divisão do dividendo anual pelo valor atual da ação, o que dá a taxa de retorno do investimento no mês.

[21] Katherine Rivas, “5 Fiagros para quem busca dividendos acima de 10% em 2024”. Estadão, 30 de novembro de 2023. https://einvestidor.estadao.com.br/investimentos/fiagros-para-dividendos-2024-investimentos/#:~:text=Segundo%20um%20levantamento%20da%20%C3% 93rama,no%20CDI%20no%20mesmo%20per%C3%ADodo .

[22] De agosto de 2022 até agosto de 2023 a taxa Selic, referência para os juros no país, estava em 13,75% ao ano.

[23] Anbima, “Raio X do investidor Brasileiro 6º edição”, 2023. https://www.anbima.com.br/pt_br/especial/raio-x-do-investidor-2023.htm

[24] Bruna Bronoski, “Boom de pessoas físicas no mercado financeiro vira alvo de capitalização do agronegócio”, O Joio e o Trigo, 03 de março de 2023. https://ojoioeotrigo.com.br/2023/07/boom-de -pessoas-físicas-mercado-financeiro-agronegocio/

[25] Luiz Gerbelli, “Riqueza do agronegócio torna o Centro-Oeste a nova meca dos investimentos financeiros”. Estadão.10 de Março de 2023. https://www.estadao.com.br/economia/investidores-produto-financeiros-centro-oeste-agronegocio/#:~:text=Impulsionada%20pelo%20agroneg%C3%B3cio% 2C%20a%20riqueza,em%20rela%C3%A7%C3%A3o%20%C3%A0%20popula%C3%A7%C3%A3o%20local .

[26] Carlos Walter Porto-Gonçalves. “Dos Cerrados e de suas riquezas: De saberes vernaculares e de conhecimento científico”, FASE, 2019: p.26-27. https://fase.org.br/wp-content/uploads/2019/12/PUBLICACAO_CERRADO-2.pdf

[27] Boletim CVM Agronegócio, setembro de 2023.

[28] Nayara Figueiredo, “AGBI busca R$ 150 milhões para Fiagro “verde” e áreas para comprar”, Valor Econômico, 23 de junho de 2023. https://valor.globo.com/agronegocios/noticia/2023/06 /23/agbi-busca-r-150-milhoes-para-fiagro-verde-e-areas-para-comprar.ghtml

[29] GRAIN, “Da apropriação de terras à apropriação de solos - o novo negócio da agricultura de carbono”, 24 de fevereiro de 2022. https://grain.org/e/6804

[30] “Uber utilizo créditos de carbono generados en una granja que empleaba mão de obra esclava”, Timis, 19 de fevereiro de 2024. https://timis.es/uber-utilizo-creditos-de-carbono-generados-en -granja-mano-de-obra-esclava/ e Carolina Bataier, “Projeto Jari de créditos de carbono engana comunidades e invade terras públicas no Pará”, De Olho nos Ruralistas, 19 de fevereiro de 2024.

[31] Thimothy Killeen, “O que é mais conveniente na distribuição de terras? | LIBRO”, Mongabay, 4 de março de 2024.

[33] Márcia De Chiara. “Supersafra derrubada valorização de terra agrícola em 2023, depois de ciclo de alta. Estadão: 06 de fevereiro de 2024. https://www.farmlandgrab.org/post/view/31999-brasil-supersafra-derruba-valorizacao-das-terras-agricolas-em-2023-depois-de-um-ciclo-de -alta

[34] Top 10 Variação do preço de fechamento desde os dados de lançamento do Boletim Mensal de Fundo de Investimento em Cadeias Agroindustriais (FIAGRO) da B3 de Novembro de 2023 e Janeiro de 2024.

[35] Matopiba é acrônimo para os estados do Maranhão, Tocantins, Piauí e Bahia, região definida como uma das últimas fronteiras agrícolas do mundo, o que já resultou no desmatamento de 50% do bioma.

[36] Entre agosto de 2022 e julho de 2023, 11 mil Km² foram desmatados no Cerrado, a maior taxa dos últimos 8 anos, 75% na região do Matopiba. A Bahia teve o maior incremento de 38% do desmatamento. Dados Prodes Cerrado: https://www.gov.br/ibama/pt-br/assuntos/noticias/2023/mma-divulga-prodes-cerrado-e-plano-para-o-bioma#:~:text=No %20per%C3%ADodo%20Prodes%20(agosto%20de,de%2026%25%20e%2027%25

[37] GRAIN, “A Aliança suja entre agronegócio e grande capital financeiro é tudo, menos verde”, 07 de outubro de 2021. https://grain.org/e/6748

[38] Em 2017 uma multidão de 12 mil pessoas - de um total de 12.600 habitantes (Censo 2010) – percorreu as ruas de Correntina com o lema “Ninguém morrerá de sede às margens do Rio Arrojado” contra a captura excessiva de água pelas grandes fazendas. Lu Sodré, “Águas cercadas: como o agronegócio e a mineração secam rios no Brasil”. Brasil de Fato, 30 de julho de 2020. https://www.brasildefato.com.br/2020/07/30/aguas- cercadas-como-o-agronegocio-ea-mineracao-secam-rios-no-brasil

[39] Márcia De Chiara. “Supersafra derrubada valorização de terra agrícola em 2023, depois de ciclo de alta”, Estadão: 06 de fevereiro de 2024. https://www.farmlandgrab.org/post/view/31999-brasil-supersafra-derruba-valorizacao-das- terras-agricolas-em-2023-depois-de-um-ciclo-de-alta

[40] Leandro Gottems, “Ministério da Agricultura dá sinal verde a Fiagros”. Agrolink, 01 de março de 2024. https://www.agrolink.com.br/noticias/ministerio-da-agricultura-da--sinal-verde--a-fiagros_488754.html

[41] Alteração da Lei 13.986/2020 dos títulos do Agro na Lei 5.709/71, que impõe limites de aquisição de terras por estrangeiros.

[42] O termo grilagem surgiu de uma prática de fraude de documentos de terras, inserindo os papéis dentro de uma caixa fechada com grilos, que corroíam e amarelaram os papéis, dando a aparência de envelhecimento. É o grilo ou grilagem das terras públicas e coletivas roubadas.

[43] GRÃO, CPT, AATR, ABRA. “Do golpe político ao golpe fundiário no Brasil”, 26 de dezembro de 2020.

[44] GRAIN, “A agricultura regenerativa era uma boa ideia, até que as empresas se apoderaram dela”. 1º de dezembro de 2023. https://grain.org/e/7067

[45] Lei nº 13.986/2020, alterada posteriormente pela Lei 14.421/22.

[46] A Cédula do Produto Rural (CPR), primeiro título do agronegócio criado em 1994 (Lei 8.929), é título que representa a produção rural exigível em produto ou liquidação financeira na data do seu vencimento. A Lei foi alterada tanto para ampliar o papel de quem pode emitir os títulos (passando a incluir além do produtor rural, também as empresas de insumos, comercializadoras, prosperidade), como ampliar o conceito de “produto rural”, com o regulamento da CPR verde pelo Decreto 10.828/2021. A CPR alcançou os R$ 309 bilhões, aumento de 144% entre janeiro de 2022 e janeiro de 2024. Boletim Finanças Privadas do Agro, fevereiro de 2024. https://www.gov.br/agricultura/pt-br/assuntos/politica- agricola/boletim-de-financas-privadas-do-agro/boletim-de-financas-privadas-do-agro-fev-2024.pdf/view

[47] GRAIN, “Um glossário de lavagem verde do agronegócio”, 7 de setembro de 2022. https://grain.org/e/6877

[48] João Peres, “Fundos do agro impulsionam empresas com histórico de destamatamento, escravidão e grilagem”, O Joio e o Trigo, 20 de julho de 2023. https://ojoioeotrigo.com.br/2023/07/fundo-do -agro-impulsão-desmatamento

[49] Camila Ramos, “Usina Rio Amambaí capta R$ 60 milhões com “CRA verde”, Valor Econômico, 15 de março de 2021. https://valor.globo.com/um-so-planeta/noticia/2021/03 /15/usina-rio-amambai-capta-r-60-milhoes-com-cra-verde.ghtml

[50] Pecuária industrial foi responsável por 46% dos 63 mil trabalhadores resgatados em situação análoga ao de escravos desde 1995. Environmental Justice Fundation, “Trabalho escravo no setor pecuarista: o caso de Mato Grosso e Mato Grosso do Sul”, novembro, 2023 https://ejfoundation.org/resources/downloads/Trabalho-escravo-no-setor-pecuarista-o-caso-de-Mato-Grosso-e-Mato-Grosso-do-Sul.pdf

[51] Os dados do PIB do Agronegócio são produzidos pelo Centro de Estudos Avançados em Economia Aplicada (Cepea/Esalq), da Universidade de São Paulo (USP), financiado pela Confederação da Agricultura e Pecuária do Brasil (CNA) – maior financiamento de classe do setor. É possível ver a metodologia de empregada aqui: https://www.cepea.esalq.usp.br/br/pib-do-agronegocio-brasileiro.aspx

[52] Em 2016, a dívida do setor somava R$ 1,2 trilhões de reais (ao redor de 310,8 bilhões de dólares), segundo a Procuradoria-Geral da Fazenda Nacional (PGFN). Oxfam, Brasil. “Terrenos da desigualdade: Terra, agricultura e desigualdades no Brasil rural”, São Paulo, novembro de 2016. p. 18 e 19. https://oxfam.org.br/wp-content/uploads/2019/08/relatorio-terrenos_desigualdade-brasil.pdf

[53] A chamada Lei Kandir (Lei complementar 87/1996) veda a tributação de imposto sobre a circulação da produção agrícola e mineira para exportação. O agronegócio pagou menos de R$ 16 mil reais (US$ 3,2 mil) em imposto de exportação em 2019. Apenas com os agrotóxicos, cerca de R$ 6,8 bilhões (US$ 1,3 bilhões) deixaram de entrar nos cofres públicos entre 2011 e 2016. Maurício Angelo, “Uma sugestão para Paulo Guedes: acabar com a mamata das isenções fiscais bilionárias para agrotóxicos”. The Intercept, 7 de janeiro de 2019. https://www.intercept.com.br/2019/01/07/agrotoxicos-isencoes-fiscais-bilionarias

[54] Arnaldo de Campos. “O custo da soja para o Brasil”, 2023. https://www.idsbrasil.org/wp-content/uploads/2023/10/O-custo-da-soja-para-o-Brasil_renuncias-fiscais-subsidios- e-isencoes-da-cadeia-produtiva.pdf

- Gerar link

- X

- Outros aplicativos

Comentários

Postar um comentário